Perbedaan Utama Merger dan Akuisisi: Apa Perbedaan Merger Dan Akuisisi?

Apa perbedaan merger dan akuisisi? – Merger dan akuisisi merupakan dua strategi pertumbuhan korporasi yang sering digunakan perusahaan untuk memperluas pasar, meningkatkan pangsa pasar, atau mengakses teknologi baru. Meskipun keduanya bertujuan untuk menggabungkan dua entitas bisnis, terdapat perbedaan mendasar dalam proses, struktur legal, dan kontrol perusahaan yang dihasilkan. Pemahaman yang tepat tentang perbedaan ini krusial bagi pengambilan keputusan strategis yang efektif.

Cak, apo bedo merger samo akuisisi? Kalo merger itu kayak ado duo wong kawin, gabung jadi satu. Tapi kalo akuisisi, satu wong nyerok wong lain, jadi satu! Nah, kalo mau bikin PT baru, pasti butuh akta notaris kan? Baca nih penjelasan lengkapnya di Apa itu akta notaris dalam pendirian PT? biar ngerti.

Nah, balik lagi ke merger sama akuisisi, prosesnya beda-beda, tapi sama-sama butuh legalitas yang kuat, yak!

Perbedaan Mendasar Merger dan Akuisisi

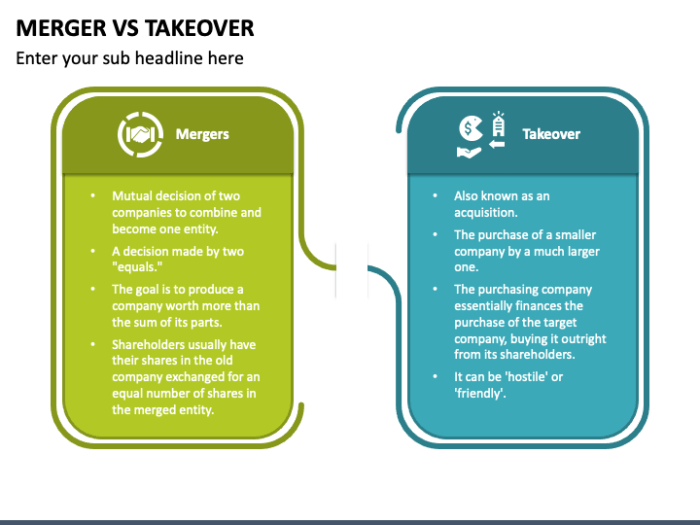

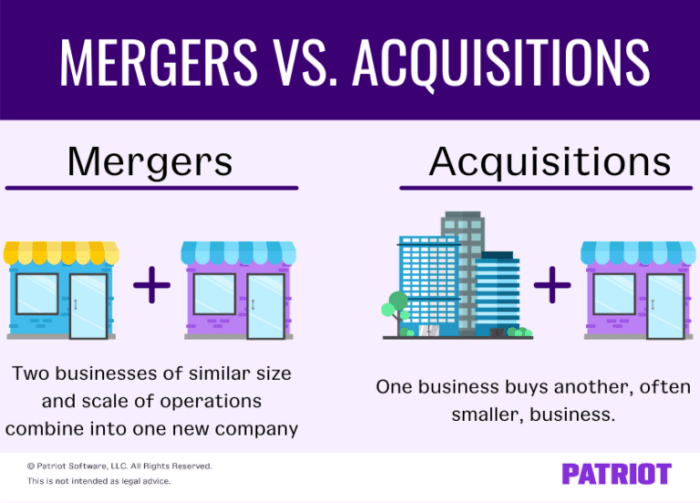

Perbedaan utama antara merger dan akuisisi terletak pada bagaimana integrasi dua perusahaan tersebut terjadi. Pada merger, dua perusahaan bergabung untuk membentuk entitas baru, sedangkan pada akuisisi, satu perusahaan membeli perusahaan lain dan menyerapnya ke dalam struktur organisasinya. Perbedaan ini berdampak signifikan pada aspek legal, kontrol, dan budaya perusahaan.

Tabel Perbandingan Merger dan Akuisisi

Tabel berikut merangkum perbedaan kunci antara merger dan akuisisi:

| Jenis Transaksi | Tujuan Utama | Struktur Legal | Kontrol Perusahaan |

|---|---|---|---|

| Merger | Pertumbuhan, sinergi, diversifikasi, peningkatan efisiensi | Penggabungan dua perusahaan menjadi entitas baru | Biasanya dibagi atau ditentukan berdasarkan kesepakatan |

| Akuisisi | Pengambilalihan, perluasan pasar, akses teknologi, eliminasi kompetitor | Satu perusahaan membeli perusahaan lain | Perusahaan yang mengakuisisi memiliki kendali penuh |

Contoh Kasus Merger dan Akuisisi di Indonesia

Salah satu contoh merger yang terkenal di Indonesia adalah merger antara Indosat dan Mediatek pada tahun 2003. Merger ini bertujuan untuk menciptakan perusahaan telekomunikasi yang lebih kuat dan efisien, yang dapat bersaing di pasar yang kompetitif. Dampaknya adalah terciptanya perusahaan telekomunikasi yang lebih besar dan memiliki jangkauan yang lebih luas. Sebagai contoh akuisisi, dapat dilihat akuisisi Bank Danamon oleh MUFG (Mitsubishi UFJ Financial Group) di tahun 2018. Akuisisi ini memberikan MUFG akses ke pasar perbankan Indonesia yang berkembang pesat, sementara Danamon mendapatkan akses ke sumber daya dan keahlian internasional MUFG.

Faktor-Faktor yang Memengaruhi Keputusan Merger atau Akuisisi

Keputusan perusahaan untuk memilih merger atau akuisisi dipengaruhi oleh berbagai faktor, termasuk:

- Tujuan strategis perusahaan: Apakah perusahaan ingin memperluas pasar, meningkatkan efisiensi, atau mengakses teknologi baru?

- Kondisi pasar: Tingkat persaingan, regulasi pemerintah, dan kondisi ekonomi secara keseluruhan.

- Sumber daya keuangan: Apakah perusahaan memiliki cukup dana untuk melakukan akuisisi?

- Budaya perusahaan: Kesesuaian budaya antara dua perusahaan yang akan bergabung.

- Kinerja keuangan perusahaan target: Profitabilitas, likuiditas, dan stabilitas keuangan perusahaan target.

Keuntungan dan Kerugian Merger dan Akuisisi

Baik merger maupun akuisisi memiliki keuntungan dan kerugian yang perlu dipertimbangkan.

- Merger: Keuntungan meliputi peningkatan efisiensi, penggabungan sumber daya, dan perluasan pasar. Kerugian meliputi potensi konflik budaya, integrasi yang sulit, dan hilangnya identitas perusahaan.

- Akuisisi: Keuntungan meliputi pengambilalihan cepat, akses ke teknologi atau pasar baru, dan eliminasi kompetitor. Kerugian meliputi biaya akuisisi yang tinggi, potensi resistensi dari karyawan, dan risiko integrasi yang gagal.

Jenis-jenis Merger dan Akuisisi

Merger dan akuisisi merupakan strategi korporasi yang kompleks, dengan berbagai jenis yang masing-masing memiliki karakteristik, tujuan, dan implikasi yang berbeda. Pemahaman yang mendalam tentang klasifikasi ini penting untuk menganalisis dampaknya terhadap struktur pasar, inovasi, dan kinerja perusahaan.

Jenis-jenis Merger

Merger dikategorikan berdasarkan hubungan antara perusahaan yang bergabung. Pengelompokan ini membantu dalam memahami sinergi yang diharapkan dan potensi risiko yang terkait.

Nah, la ado bedo nyo merger samo akuisisi, cak mano kito bangun rumah baru jugo ado bedonyo. Kalo merger, duo perusahaan gabung jadi satu, sama-sama besar, kek kawin. Tapi kalo akuisisi, satu perusahaan ngebeli perusahaan lain, kek beli rumah! Nah, sebelum bangun rumah baru ato beli rumah, kito musti urus izin dulu, kan? Tau dak apo itu izin lokasi?

Cek aja di sini ya Apa itu izin lokasi? , penting nian tu! Nah, balik lagi ke merger sama akuisisi, prosesnyo rumit jugo kek ngurus izin bangunan, tapi hasilnya bisa luar biasa, raso-raso jadi bos besar!

- Merger Horizontal: Merger antara dua perusahaan yang beroperasi di industri yang sama dan pada tingkat yang sama dalam rantai nilai. Contoh: Penggabungan dua perusahaan farmasi yang memproduksi obat-obatan serupa. Hal ini memungkinkan peningkatan pangsa pasar, efisiensi skala ekonomi, dan pengurangan persaingan.

- Merger Vertikal: Merger antara dua perusahaan yang beroperasi pada tahap yang berbeda dalam rantai nilai yang sama. Contoh: Penggabungan produsen mobil dengan pemasok suku cadang utama. Ini dapat meningkatkan kontrol atas pasokan, mengurangi biaya transaksi, dan meningkatkan efisiensi produksi.

- Merger Konglomerat: Merger antara dua perusahaan yang beroperasi di industri yang tidak terkait. Contoh: Penggabungan perusahaan teknologi dengan perusahaan manufaktur makanan. Tujuannya biasanya diversifikasi risiko, perluasan ke pasar baru, atau pemanfaatan sumber daya yang saling melengkapi.

Studi Kasus: Merger horizontal antara Exxon dan Mobil pada tahun 1999 menghasilkan perusahaan energi terbesar di dunia, meningkatkan efisiensi operasional dan pangsa pasar. Sebagai contoh merger vertikal, penggabungan Disney dengan Pixar memungkinkan Disney untuk mengontrol seluruh proses produksi film animasi, dari pembuatan hingga distribusi. Sedangkan contoh merger konglomerat adalah akuisisi General Electric terhadap NBC, yang mendiversifikasi bisnis GE ke sektor media.

Cak, apo bedo merger samo akuisisi? Kalo merger itu kayak ado duo perusahaan kawin, gabung jadi satu, sedangkan akuisisi itu kayak ado perusahaan gede nyerobot perusahaan kecik. Nah, tau dak kalo perusahaan kecik tu kadang butuh duit banyak untuk berkembang? Makanya, mereka butuh modal dari investor, misalnya dari Apa itu venture capital? , supaya bisa gede dan kuat.

Nah, setelah dapat suntikan dana, perusahaan kecik ini bisa jadi makin cakep, siap-siap merger atau malah diakuisisi perusahaan besar! Jadi, paham kan bedanya merger dan akuisisi sekarang?

Jenis-jenis Akuisisi

Akuisisi, berbeda dengan merger, melibatkan satu perusahaan yang mengambil alih perusahaan lain. Proses ini dapat berlangsung secara bersahabat atau paksa, dengan implikasi yang berbeda terhadap perusahaan target dan pemegang sahamnya.

- Akuisisi Bersahabat: Akuisisi yang disetujui oleh manajemen dan dewan direksi perusahaan target. Prosesnya cenderung lebih lancar dan efisien.

- Akuisisi Paksa (Hostile Takeover): Akuisisi yang dilakukan tanpa persetujuan manajemen perusahaan target. Biasanya melibatkan tawaran pembelian saham secara langsung kepada pemegang saham, seringkali dengan harga premium. Proses ini lebih kompleks dan berisiko, dan seringkali melibatkan pertempuran hukum.

Studi Kasus: Akuisisi WhatsApp oleh Facebook (sekarang Meta) adalah contoh akuisisi bersahabat yang berhasil, yang memperluas jangkauan Facebook ke pasar pesan instan. Sebaliknya, percobaan akuisisi paksa terhadap perusahaan target seringkali berakhir dengan kegagalan, seperti yang terjadi pada banyak kasus perebutan perusahaan di masa lalu.

Perbedaan Akuisisi Saham dan Akuisisi Aset, Apa perbedaan merger dan akuisisi?

Akuisisi saham melibatkan pembelian saham mayoritas perusahaan target, sehingga perusahaan pembeli memperoleh kendali atas perusahaan target. Akuisisi aset, di sisi lain, melibatkan pembelian aset spesifik perusahaan target, seperti pabrik, peralatan, atau paten, tanpa mengambil alih seluruh entitas perusahaan.

Poin-Poin Penting Perbedaan Jenis Merger dan Akuisisi

| Karakteristik | Merger | Akuisisi |

|---|---|---|

| Proses Penggabungan | Dua perusahaan bergabung menjadi satu entitas baru. | Satu perusahaan mengambil alih perusahaan lain. |

| Kesetaraan | Biasanya melibatkan penggabungan yang relatif setara. | Biasanya melibatkan satu perusahaan yang lebih dominan. |

| Kesepakatan | Biasanya membutuhkan kesepakatan dari kedua belah pihak. | Bisa bersahabat atau paksa. |

| Struktur Hukum | Satu entitas baru terbentuk. | Entitas yang diakuisisi bisa tetap ada atau dibubarkan. |

Proses Merger dan Akuisisi

Proses merger dan akuisisi (M&A) merupakan transaksi bisnis kompleks yang melibatkan berbagai tahapan, mulai dari identifikasi target hingga integrasi pasca-transaksi. Keberhasilan proses ini sangat bergantung pada perencanaan yang matang, manajemen risiko yang efektif, dan koordinasi yang baik antar berbagai pihak yang terlibat. Pemahaman yang mendalam tentang setiap tahapan krusial menjadi kunci keberhasilan suatu merger atau akuisisi.

Tahapan Utama Proses Merger dan Akuisisi

Proses M&A umumnya melalui beberapa tahapan kunci. Setiap tahapan memiliki karakteristik dan tantangan unik yang perlu diatasi. Kegagalan di salah satu tahapan dapat berdampak signifikan terhadap keseluruhan proses, bahkan menyebabkan kegagalan transaksi.

Wuih, ado beto perbedaan merger samo akuisisi, cuk! Merger itu kayak duo perusahaan kawin, jadi satu. Aquisisi, ado satu perusahaan beli perusahaan lain, kayak beli pempek 50 biji sekaligus! Nah, kalo lagi bingung mau dirikan PT, tengok dulu Apa saja hal yang perlu diperhatikan saat memilih konsultan bisnis untuk membantu pendirian PT? biar gak galau, ya kan?

Setelah PT berdiri gagah perkasa, baru deh mikir lagi mau merger atau akuisisi, ayo gasss!

- Identifikasi dan Seleksi Target: Tahap ini melibatkan riset pasar yang ekstensif untuk mengidentifikasi perusahaan target yang sesuai dengan strategi bisnis perusahaan mengakuisisi. Analisis menyeluruh terhadap kinerja keuangan, posisi pasar, dan potensi sinergi menjadi pertimbangan utama.

- Negosiasi dan Due Diligence: Setelah target terpilih, negosiasi akan dilakukan untuk menentukan harga dan syarat transaksi. Due diligence, proses investigasi menyeluruh terhadap target, dilakukan untuk memvalidasi informasi yang diberikan dan mengidentifikasi potensi risiko. Proses ini melibatkan pemeriksaan keuangan, hukum, dan operasional perusahaan target.

- Struktur Transaksi: Tahap ini menentukan bagaimana transaksi akan dilakukan, misalnya melalui pembelian saham, aset, atau merger. Pemilihan struktur transaksi yang tepat bergantung pada berbagai faktor, termasuk implikasi pajak dan regulasi.

- Pendanaan Transaksi: Sumber pendanaan untuk akuisisi perlu dijamin, baik melalui pinjaman bank, penerbitan obligasi, atau penggunaan kas internal. Perencanaan pendanaan yang matang sangat penting untuk memastikan kelancaran transaksi.

- Penutupan Transaksi: Setelah semua persyaratan terpenuhi, transaksi secara resmi ditutup. Dokumen legal ditandatangani, dan kepemilikan perusahaan target berpindah tangan.

- Integrasi Pasca-Merger/Akuisisi: Tahap ini melibatkan integrasi operasi, sistem, dan budaya perusahaan yang bergabung. Integrasi yang sukses memerlukan perencanaan yang cermat dan komunikasi yang efektif antar karyawan dari kedua perusahaan.

Diagram Alur Proses Merger dan Akuisisi

Berikut adalah gambaran diagram alur sederhana proses merger dan akuisisi:

Identifikasi Target → Negosiasi dan Due Diligence → Struktur Transaksi → Pendanaan Transaksi → Penutupan Transaksi → Integrasi Pasca-Merger/Akuisisi

Pihak yang Terlibat dalam Proses M&A

Berbagai pihak profesional berperan penting dalam memastikan kelancaran proses M&A. Kolaborasi yang efektif antar pihak sangat penting untuk meminimalkan risiko dan mencapai hasil yang optimal.

- Penasihat Keuangan: Memberikan nasihat strategis terkait valuasi, struktur transaksi, dan pendanaan.

- Tim Hukum: Menangani aspek legal transaksi, memastikan kepatuhan terhadap regulasi, dan merumuskan perjanjian.

- Akuntan: Melakukan audit keuangan, memastikan keakuratan informasi keuangan, dan menangani aspek pajak.

- Manajemen Perusahaan: Memimpin dan mengelola proses M&A dari awal hingga akhir.

Potensi Tantangan dan Risiko dalam Proses M&A

Proses M&A penuh dengan potensi tantangan dan risiko yang perlu diantisipasi dan dikelola dengan baik. Kegagalan dalam mengelola risiko dapat menyebabkan kerugian finansial dan reputasi yang signifikan.

- Valuasi yang Salah: Penentuan harga yang tidak akurat dapat mengakibatkan kerugian bagi salah satu pihak.

- Integrasi yang Buruk: Kegagalan mengintegrasikan budaya, sistem, dan operasi perusahaan yang bergabung dapat menyebabkan penurunan produktivitas dan moral karyawan.

- Risiko Hukum dan Regulasi: Persyaratan hukum dan regulasi yang kompleks dapat menyebabkan penundaan atau bahkan kegagalan transaksi.

- Risiko Keuangan: Perubahan kondisi ekonomi atau pasar dapat mempengaruhi kemampuan perusahaan untuk mendanai transaksi atau memenuhi kewajiban keuangan pasca-transaksi.

- Konflik Kepentingan: Konflik kepentingan antar pemegang saham atau manajemen dapat menghambat proses M&A.

Poin-Poin Penting dalam Setiap Tahap Proses M&A

Perhatian khusus pada detail di setiap tahapan sangat krusial. Ketelitian dan perencanaan yang matang akan meminimalisir risiko dan meningkatkan peluang keberhasilan.

| Tahap | Poin Penting |

|---|---|

| Identifikasi dan Seleksi Target | Analisis menyeluruh terhadap kinerja keuangan, posisi pasar, dan potensi sinergi. |

| Negosiasi dan Due Diligence | Negosiasi yang adil dan transparan, serta due diligence yang komprehensif. |

| Struktur Transaksi | Memilih struktur transaksi yang optimal dari sisi pajak dan regulasi. |

| Pendanaan Transaksi | Menjamin ketersediaan pendanaan yang cukup dan aman. |

| Penutupan Transaksi | Memastikan semua dokumen legal terpenuhi dan ditandatangani. |

| Integrasi Pasca-Merger/Akuisisi | Perencanaan integrasi yang matang dan komunikasi yang efektif antar karyawan. |

Dampak Merger dan Akuisisi

Merger dan akuisisi (M&A) memiliki dampak yang signifikan dan kompleks terhadap berbagai pemangku kepentingan, mulai dari perusahaan yang terlibat hingga konsumen. Dampak ini dapat bersifat positif, meningkatkan nilai dan efisiensi, atau negatif, menimbulkan tantangan dan kerugian. Analisis yang cermat terhadap potensi dampak ini merupakan kunci keberhasilan strategi M&A.

Dampak Positif Merger dan Akuisisi

Merger dan akuisisi yang berhasil dapat menghasilkan sinergi yang signifikan, meningkatkan daya saing perusahaan, dan menciptakan nilai bagi para pemegang saham. Peningkatan efisiensi operasional, perluasan pasar, dan inovasi merupakan beberapa dampak positif yang umum diamati.

- Peningkatan Efisiensi: Penggabungan operasi dapat menghilangkan redundansi, mengoptimalkan penggunaan sumber daya, dan menurunkan biaya operasional. Misalnya, dua perusahaan manufaktur yang bergabung dapat mengkonsolidasikan pabrik mereka, mengurangi biaya produksi dan meningkatkan efisiensi skala ekonomi.

- Perluasan Pasar: Akuisisi perusahaan yang beroperasi di pasar yang berbeda dapat memberikan akses ke basis pelanggan baru dan memperluas jangkauan pasar perusahaan pengakuisisi. Sebagai contoh, sebuah perusahaan teknologi yang mengakuisisi perusahaan ritel dapat memanfaatkan jaringan distribusi ritel untuk memasarkan produk teknologinya.

- Inovasi: Merger dan akuisisi dapat mempercepat inovasi dengan menggabungkan keahlian, teknologi, dan sumber daya dari kedua perusahaan. Misalnya, merger antara perusahaan farmasi dapat mempercepat pengembangan obat baru dengan menggabungkan tim riset dan pengembangan mereka.

Dampak Negatif Merger dan Akuisisi

Meskipun menawarkan potensi keuntungan yang besar, merger dan akuisisi juga dapat menimbulkan sejumlah tantangan dan risiko yang dapat berdampak negatif terhadap perusahaan dan pemangku kepentingannya. Konflik budaya, pengurangan tenaga kerja, dan kesulitan integrasi merupakan beberapa kendala yang sering dihadapi.

- Konflik Budaya: Perbedaan budaya perusahaan dapat menyebabkan gesekan dan konflik antara karyawan, menghambat integrasi dan kolaborasi yang efektif. Misalnya, perbedaan dalam gaya manajemen, nilai-nilai perusahaan, dan komunikasi dapat menyebabkan penurunan produktivitas dan moral karyawan.

- Pengurangan Tenaga Kerja: Untuk mencapai sinergi dan efisiensi, pengurangan tenaga kerja seringkali dilakukan setelah merger atau akuisisi. Hal ini dapat menyebabkan penurunan moral karyawan yang tersisa dan meningkatkan risiko kehilangan talenta berharga.

- Kesulitan Integrasi: Menggabungkan dua sistem, proses, dan budaya perusahaan yang berbeda dapat menjadi proses yang kompleks dan memakan waktu. Kegagalan dalam mengintegrasikan sistem teknologi informasi, misalnya, dapat mengganggu operasi bisnis dan menyebabkan kerugian finansial.

Dampak terhadap Pemangku Kepentingan

Ilustrasi dampak M&A terhadap berbagai pemangku kepentingan dapat digambarkan sebagai berikut. Perusahaan yang terlibat dapat mengalami peningkatan pendapatan dan efisiensi (dampak positif), tetapi juga menghadapi tantangan integrasi dan konflik internal (dampak negatif). Pemegang saham dapat mengalami peningkatan nilai investasi (positif) atau penurunan nilai (negatif) tergantung pada keberhasilan integrasi. Karyawan dapat mengalami peningkatan peluang karir (positif) atau kehilangan pekerjaan (negatif). Konsumen dapat menikmati produk atau layanan yang lebih baik (positif) atau mengalami penurunan kualitas layanan (negatif).

| Pemangku Kepentingan | Dampak Positif | Dampak Negatif |

|---|---|---|

| Perusahaan | Peningkatan efisiensi, perluasan pasar, inovasi | Konflik budaya, kesulitan integrasi, pengurangan tenaga kerja |

| Pemegang Saham | Peningkatan nilai investasi | Penurunan nilai investasi |

| Karyawan | Peningkatan peluang karir, peningkatan gaji | Kehilangan pekerjaan, penurunan moral |

| Konsumen | Produk/layanan yang lebih baik, harga yang lebih kompetitif | Penurunan kualitas produk/layanan, peningkatan harga |

Strategi Mitigasi Risiko

Untuk meminimalkan dampak negatif dan memaksimalkan manfaat merger dan akuisisi, perusahaan perlu menerapkan strategi mitigasi risiko yang komprehensif. Strategi ini meliputi perencanaan yang matang, komunikasi yang efektif, dan manajemen perubahan yang terampil.

- Due diligence yang menyeluruh: Evaluasi yang teliti terhadap perusahaan target sebelum akuisisi untuk mengidentifikasi potensi risiko dan tantangan.

- Perencanaan integrasi yang terstruktur: Pengembangan rencana integrasi yang terperinci yang mencakup semua aspek bisnis, termasuk teknologi, sistem, dan sumber daya manusia.

- Komunikasi yang efektif: Komunikasi yang transparan dan terbuka dengan semua pemangku kepentingan untuk mengurangi ketidakpastian dan meningkatkan dukungan terhadap proses M&A.

- Manajemen perubahan yang terampil: Implementasi strategi manajemen perubahan yang efektif untuk membantu karyawan beradaptasi dengan perubahan dan mengurangi resistensi terhadap integrasi.

- Kultur integrasi yang diprioritaskan: Membangun budaya perusahaan baru yang inklusif dan menghargai kontribusi dari semua karyawan.

Regulasi dan Hukum Merger dan Akuisisi

Merger dan akuisisi (M&A) di Indonesia, seperti di negara lain, diatur oleh kerangka hukum yang kompleks untuk melindungi kepentingan berbagai pihak, termasuk pemegang saham, karyawan, dan konsumen. Regulasi ini bertujuan untuk memastikan transparansi, persaingan yang sehat, dan mencegah praktik-praktik yang merugikan perekonomian nasional. Ketidakjelasan atau pelanggaran terhadap regulasi ini dapat berakibat pada sanksi hukum yang berat.

Regulasi Merger dan Akuisisi di Indonesia

Kerangka regulasi M&A di Indonesia melibatkan beberapa undang-undang dan peraturan pemerintah. Undang-Undang Perseroan Terbatas (UUPT) No. 40 Tahun 2007 menjadi landasan utama, mengatur mekanisme merger dan akuisisi bagi perseroan terbatas. Selain itu, Undang-Undang Nomor 5 Tahun 1999 tentang Larangan Praktek Monopoli dan Persaingan Usaha Tidak Sehat (UU Anti Monopoli) berperan penting dalam mengawasi dampak M&A terhadap persaingan usaha di pasar. Peraturan lain yang relevan termasuk peraturan dari Otoritas Jasa Keuangan (OJK) jika perusahaan yang terlibat merupakan lembaga keuangan.

Peran Otoritas Terkait

Badan Pengawas Perdagangan Berjangka Komoditi (BAPPEBTI) dan Komisi Pengawas Persaingan Usaha (KPPU) memiliki peran krusial dalam proses persetujuan merger dan akuisisi. KPPU berfokus pada aspek persaingan usaha, menilai apakah M&A akan mengakibatkan monopoli atau praktik persaingan usaha tidak sehat. Proses persetujuan melibatkan analisis mendalam terhadap pangsa pasar, dampak terhadap konsumen, dan potensi hambatan bagi perusahaan baru untuk masuk ke pasar. OJK, jika perusahaan yang terlibat merupakan lembaga keuangan, akan memeriksa aspek kehati-hatian dan stabilitas sistem keuangan.

Implikasi Hukum Berbagai Jenis Merger dan Akuisisi

Implikasi hukum berbeda-beda tergantung pada jenis merger dan akuisisi yang dilakukan. Misalnya, merger horizontal (antara perusahaan yang beroperasi di industri yang sama) lebih rentan terhadap pengawasan KPPU karena berpotensi menciptakan monopoli. Merger vertikal (antara perusahaan yang berada di tahap berbeda dalam rantai nilai) juga memerlukan pemeriksaan ketat untuk memastikan tidak ada penyalahgunaan kekuatan pasar. Aquisisi, tergantung pada cara akuisisi dilakukan, juga memiliki implikasi hukum yang berbeda-beda, misalnya akuisisi saham mayoritas vs. akuisisi aset.

Contoh Kasus Pelanggaran Hukum

Contoh kasus pelanggaran hukum dalam M&A di Indonesia dapat berupa merger yang tidak mendapatkan persetujuan KPPU terlebih dahulu, mengakibatkan dominasi pasar yang tidak sehat. Atau, pengungkapan informasi yang tidak lengkap atau menyesatkan kepada pemegang saham dalam proses pengambilan keputusan M&A dapat dikategorikan sebagai pelanggaran hukum. Sanksi yang diberikan dapat berupa denda, larangan berbisnis, bahkan tuntutan pidana bagi pihak-pihak yang terlibat.

Ringkasan Peraturan Utama

- Undang-Undang Perseroan Terbatas No. 40 Tahun 2007: Mengatur mekanisme merger dan akuisisi bagi perseroan terbatas.

- Undang-Undang Nomor 5 Tahun 1999 tentang Larangan Praktek Monopoli dan Persaingan Usaha Tidak Sehat: Mencegah praktik monopoli dan persaingan usaha tidak sehat yang diakibatkan oleh M&A.

- Peraturan OJK (jika perusahaan yang terlibat merupakan lembaga keuangan): Mengawasi aspek kehati-hatian dan stabilitas sistem keuangan.

Kesimpulannya, perbedaan antara merger dan akuisisi jauh lebih kompleks daripada sekadar perbedaan terminologi. Merger dan akuisisi, sebagai instrumen strategis dalam dunia bisnis, merupakan cerminan dari dinamika persaingan dan perebutan pengaruh di pasar global. Mempelajari proses, dampak, dan regulasi yang mengaturnya sangat krusial untuk memahami lanskap ekonomi modern dan mengantisipasi perubahan yang akan datang. Perlu kewaspadaan dan analisis kritis untuk menilai apakah transaksi ini benar-benar bermanfaat bagi semua pemangku kepentingan atau hanya memperkuat kekuasaan segelintir elit di puncak piramida ekonomi.