Pengantar Jenis-jenis Pajak Daerah: Jenis-jenis Pajak Daerah Apa Saja?

Jenis-jenis pajak daerah apa saja? – Bayangin deh, kotamu lagi bangun jalan baru yang mulus banget, atau taman kota yang hijau asri. Dari mana dananya? Salah satunya ya dari pajak daerah! Pajak daerah itu kayak ‘uang kas’ buat pemerintah daerah, biaya pembangunan infrastruktur dan layanan publik lainnya. Gak cuma jalan dan taman, pajak daerah juga nutupin biaya pendidikan, kesehatan, dan masih banyak lagi!

Contohnya, setiap beli minuman kemasan di warung dekat rumah, kamu udah ikutan menyumbang pajak daerah lewat pajak minuman kemasan. Nge-mall? Pajak daerah juga ada di situ, lewat pajak restoran atau pajak hiburan. Jadi, setiap transaksi yang kamu lakukan, mungkin aja ada sebagian kecil yang masuk ke kas daerah.

Pajak daerah adalah pungutan wajib yang dibayarkan kepada pemerintah daerah untuk membiayai pembangunan dan penyelenggaraan pemerintahan di daerah tersebut. Simpelnya, ini uang kita yang dikembalikan untuk kesejahteraan kita juga.

Ilustrasi: Coba bayangkan daerahmu tanpa pajak daerah. Jalanan rusak, sekolah kurang memadai, rumah sakit kekurangan fasilitas. Mengerikan, kan? Pajak daerah ibarat nadi kehidupan daerah, yang memastikan roda pembangunan terus berputar.

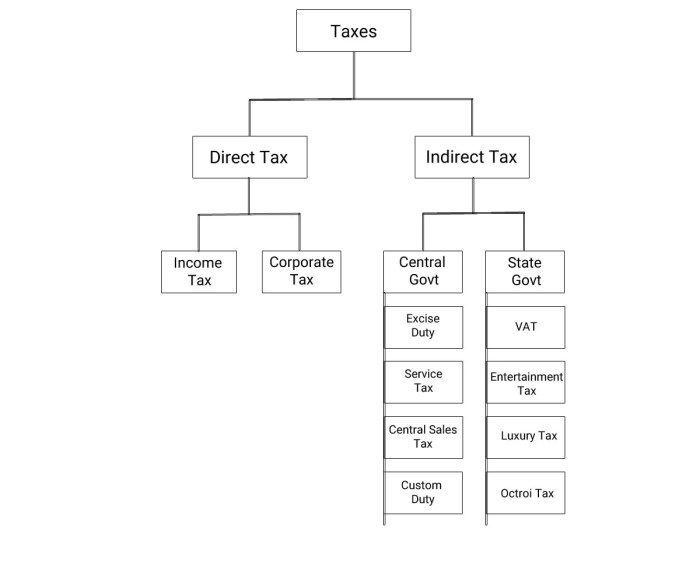

Perbedaan mendasar antara pajak daerah dan pajak pusat terletak pada kewenangan pemungutan dan penggunaannya. Pajak pusat dikelola pemerintah pusat untuk membiayai kepentingan nasional, sedangkan pajak daerah dikelola pemerintah daerah untuk kepentingan daerah itu sendiri. Bayangin kayak gini, pajak pusat untuk bikin jalan tol antar provinsi, sementara pajak daerah untuk bikin jalan di dalam kota.

Memahami jenis-jenis pajak daerah, seperti Pajak Bumi dan Bangunan (PBB) dan Pajak Kendaraan Bermotor (PKB), merupakan langkah penting dalam pengelolaan keuangan pribadi yang bijak. Keuangan yang sehat memungkinkan kita untuk merencanakan masa depan, termasuk berinvestasi. Ingin mengembangkan portofolio investasi? Pelajari seluk-beluknya dengan membaca artikel Bagaimana cara melakukan transaksi saham? untuk memahami strategi investasi yang tepat.

Dengan pemahaman yang kuat tentang pajak daerah dan pengelolaan investasi, kita dapat membangun masa depan finansial yang lebih cerah dan terencana. Kembali ke pajak daerah, pengetahuan mendalam tentang jenis-jenisnya akan membantu kita mematuhi kewajiban perpajakan dan mengoptimalkan perencanaan keuangan kita.

Jenis-jenis Pajak Daerah

Pajak daerah itu macam-macam, setiap jenisnya punya karakteristik dan cara pemungutan yang berbeda. Berikut beberapa jenis pajak daerah yang umum kita temui.

- Pajak Bumi dan Bangunan (PBB): Pajak ini dikenakan atas kepemilikan tanah dan bangunan. Bayangin, rumahmu yang nyaman itu juga berkontribusi untuk pembangunan daerah!

- Pajak Hotel: Liburan ke hotel? Sejumlah uang yang kamu bayarkan sudah termasuk pajak hotel yang digunakan untuk pembangunan daerah tempat hotel tersebut berada.

- Pajak Restoran: Makan enak di restoran favorit? Pajak restoran juga membantu pembangunan daerahmu, lho!

- Pajak Hiburan: Nonton bioskop atau konser? Pajak hiburan juga masuk ke kas daerah dan berperan penting dalam pembiayaan pembangunan daerah.

- Pajak Penerangan Jalan: Lampu jalan yang menerangi malam harimu juga dibiayai sebagian dari pajak penerangan jalan.

- Pajak Mineral Bukan Logam dan Batuan (MBLB): Untuk daerah penghasil batu bara atau pasir, pajak ini menjadi sumber pendapatan yang signifikan.

- Pajak Reklame: Baliho dan spanduk yang kamu lihat di jalanan? Pajak reklame juga berkontribusi pada pembangunan daerah.

Pajak Daerah Berdasarkan Objek Pajak

Nah, ngomongin pajak daerah, ternyata nggak cuma satu jenis lho! Macam-macam banget, dan pengelompokannya bisa dilihat dari objek yang dikenakan pajak. Jadi, pajak daerah itu mengenai berbagai hal, mulai dari tanah sampai kendaraan bermotor. Yuk, kita bedah satu per satu!

Jenis-jenis Pajak Daerah Berdasarkan Objeknya

Berikut tabel yang merangkum beberapa jenis pajak daerah berdasarkan objeknya. Bayangin aja, kayak belanja online, tapi yang dibeli adalah… kontribusi buat daerah! 😄

Perjalanan memahami keuangan daerah dimulai dengan pertanyaan mendasar: Jenis-jenis pajak daerah apa saja? Memahami hal ini penting untuk membangun pondasi ekonomi yang kokoh. Namun, pemahaman kita tak berhenti di situ. Untuk gambaran yang lebih luas, kita perlu memahami juga pajak yang dikenakan pada entitas bisnis, seperti yang dijelaskan dalam artikel Apa itu pajak perusahaan?

. Dengan memahami pajak perusahaan, kita dapat melihat bagaimana kontribusi sektor bisnis turut menyokong pembangunan daerah, sehingga kembali pada pentingnya mengetahui jenis-jenis pajak daerah yang beragam dan perannya dalam kemakmuran daerah.

| Jenis Pajak | Objek Pajak | Dasar Pengenaan Pajak | Contoh Penerapannya |

|---|---|---|---|

| Pajak Bumi dan Bangunan (PBB) | Tanah dan Bangunan | Nilai Jual Objek Pajak (NJOP) | Rumah tinggal, ruko, tanah kosong di perkotaan |

| Pajak Hotel | Layanan Hotel | Tarif kamar per malam | Hotel bintang 5 di Bali, penginapan di daerah wisata |

| Pajak Restoran | Layanan Restoran | Nilai tagihan makanan dan minuman | Restoran mewah di Jakarta, warung makan di desa |

| Pajak Hiburan | Kegiatan Hiburan | Harga tiket masuk atau biaya layanan | Bioskop, konser musik, tempat karaoke |

| Pajak Kendaraan Bermotor (PKB) | Kendaraan Bermotor | Nilai jual kendaraan dan jenis kendaraan | Mobil pribadi, motor, bus |

Perbandingan Pajak Berdasarkan Objek

Nah, kalau kita bandingkan PBB, Pajak Hotel, dan PKB, kelihatan banget bedanya. PBB mengenai aset tidak bergerak (tanah dan bangunan), Pajak Hotel mengenai jasa pelayanan, dan PKB mengenai aset bergerak (kendaraan). Perhitungannya pun berbeda, PBB berdasarkan NJOP, Pajak Hotel berdasarkan tarif kamar, dan PKB berdasarkan nilai jual kendaraan. Bayangin aja, pajak rumah mewah pasti lebih tinggi dari rumah sederhana, begitu juga dengan hotel bintang lima dibandingkan penginapan sederhana!

Mempelajari jenis-jenis pajak daerah, seperti Pajak Bumi dan Bangunan (PBB) dan Pajak Kendaraan Bermotor (PKB), membuka cakrawala kita tentang bagaimana roda perekonomian daerah berputar. Namun, pemahaman kita akan sistem perpajakan tak akan lengkap tanpa mengerti pajak yang dikenakan pada barang ekspor, seperti yang dijelaskan secara detail di Apa itu bea keluar?. Memahami bea keluar ini penting karena berkaitan erat dengan pendapatan negara dan menambah wawasan kita akan sistem perpajakan yang lebih luas, sehingga kita bisa lebih bijak dalam mengelola keuangan pribadi dan berkontribusi pada pembangunan daerah.

Perbedaan Perhitungan Pajak Objek Bergerak dan Tidak Bergerak

Perbedaan paling kentara adalah mobilitas objek pajaknya. Pajak objek tidak bergerak (misalnya PBB) cenderung lebih mudah dihitung karena objeknya tetap di satu tempat. Sedangkan pajak objek bergerak (misalnya PKB) lebih kompleks karena memerlukan sistem registrasi dan pelacakan yang lebih rumit. Misalnya, menghitung PBB cukup dengan melihat NJOP, sedangkan PKB memperhitungkan jenis kendaraan, tahun pembuatan, dan kapasitas mesin.

Pengaruh Objek Pajak terhadap Besaran Pajak

Objek pajak sangat menentukan besaran pajak yang harus dibayarkan. Semakin tinggi nilai jual objek pajak (seperti NJOP untuk PBB atau harga kendaraan untuk PKB), semakin besar pula pajak yang harus dibayar. Begitu pula dengan jenis layanan yang diberikan, seperti hotel bintang lima yang tarifnya lebih tinggi daripada penginapan biasa, maka pajak yang dikenakan pun lebih besar. Jadi, semakin mewah atau bernilai tinggi objeknya, semakin besar pula kontribusinya ke kas daerah!

Pajak Daerah Berdasarkan Subjek Pajak

Nah, ngomongin pajak daerah, ternyata nggak cuma jenis pajaknya aja yang beragam, tapi juga siapa yang dikenain pajak itu sendiri, alias subjek pajak! Ini penting banget karena besaran pajak yang harus dibayar bisa beda-beda, lho, tergantung kamu termasuk subjek pajak jenis apa. Bayangin aja, pajak warung kopi sama pajak mall, pasti beda dong ya? Yuk, kita bedah lebih lanjut!

Subjek Pajak dan Besaran Pajak yang Terutang

Besaran pajak yang harus dibayarkan sangat dipengaruhi oleh jenis subjek pajak. Secara umum, badan usaha cenderung dikenakan pajak lebih besar daripada perseorangan, karena skala operasional dan pendapatannya yang biasanya lebih tinggi. Perbedaan ini juga tercermin dalam jenis pajak yang dikenakan dan kompleksitas perhitungannya. Faktor lain seperti lokasi usaha, jenis usaha, dan omzet juga turut memengaruhi besaran pajak yang terutang. Jadi, nggak cuma soal siapa yang bayar, tapi juga seberapa banyak yang dibayarkan.

Perjalanan memahami keuangan daerah dimulai dengan pertanyaan mendasar: Jenis-jenis pajak daerah apa saja? Dari pajak bumi dan bangunan hingga pajak kendaraan bermotor, ragamnya cukup luas. Namun, pemahaman kita tak hanya berhenti di situ. Untuk melihat gambaran lebih luas tentang pungutan negara, kita perlu memahami pungutan lain seperti bea masuk, yang dapat Anda pelajari lebih lanjut di Apa itu bea masuk?

. Dengan memahami bea masuk, kita dapat melihat bagaimana sistem perpajakan nasional saling berkaitan dan berkontribusi pada pembangunan, kembali pada Jenis-jenis pajak daerah apa saja? yang merupakan pondasi perekonomian daerah.

- Pendapatan yang lebih tinggi umumnya berbanding lurus dengan besaran pajak yang terutang.

- Kompleksitas usaha juga berpengaruh pada perhitungan pajak, badan usaha cenderung memiliki perhitungan yang lebih rumit.

- Lokasi usaha bisa mempengaruhi tarif pajak daerah yang berlaku.

Perbedaan Perlakuan Pajak Perseorangan dan Badan Usaha

Perbedaannya cukup signifikan! Misalnya, seorang pedagang kaki lima (perseorangan) mungkin hanya dikenakan pajak retribusi atau pajak hiburan sederhana, sementara sebuah perusahaan besar (badan usaha) harus membayar berbagai jenis pajak daerah, seperti PBB, pajak hotel, restoran, dan lain-lain, dengan besaran yang jauh lebih besar dan mekanisme pelaporan yang lebih kompleks. Bayangin aja, administrasi pajaknya aja udah beda kelas!

| Aspek | Perseorangan | Badan Usaha |

|---|---|---|

| Jenis Pajak | Lebih sederhana, misal retribusi | Lebih kompleks, PBB, pajak hotel, dll |

| Besaran Pajak | Relatif lebih kecil | Relatif lebih besar |

| Administrasi | Lebih sederhana | Lebih kompleks |

Penentuan Subjek Pajak yang Bertanggung Jawab

Pemerintah daerah punya mekanisme tersendiri untuk menentukan subjek pajak. Biasanya dimulai dari pendataan wajib pajak, baik melalui sistem online maupun kunjungan langsung. Setelah terdata, dilakukan verifikasi data dan pengecekan kepatuhan pajak. Jika ditemukan ketidaksesuaian atau pelanggaran, akan ada proses pemanggilan dan klarifikasi. Sistem ini bertujuan untuk memastikan keadilan dan transparansi dalam penerapan pajak daerah.

- Pendataan Wajib Pajak

- Verifikasi Data dan Kepatuhan Pajak

- Pemanggilan dan Klarifikasi (jika diperlukan)

Kewajiban Pajak UMKM dan Perusahaan Besar

Perbedaannya, tentu saja, soal skala. UMKM biasanya punya kewajiban pajak yang lebih ringan dan prosedur yang lebih sederhana, sesuai dengan kapasitas dan skala usahanya. Sementara perusahaan besar, dengan pendapatan dan aset yang jauh lebih besar, memiliki kewajiban pajak yang lebih berat dan kompleks, termasuk mekanisme pelaporan yang lebih rinci dan pengawasan yang lebih ketat.

- UMKM: Pajak lebih sederhana, prosedur lebih mudah.

- Perusahaan Besar: Pajak lebih kompleks, prosedur lebih ketat, pengawasan lebih intensif.

Dampak Kebijakan Pemerintah Daerah terhadap Subjek Pajak Tertentu

Kebijakan pemerintah daerah, seperti pengurangan tarif pajak untuk UMKM atau peningkatan insentif pajak bagi sektor tertentu, akan berdampak langsung pada subjek pajak yang bersangkutan. Misalnya, pengurangan pajak bisa meningkatkan daya saing UMKM, sementara peningkatan insentif pajak bisa menarik investasi di sektor tertentu. Namun, sebaliknya, kenaikan tarif pajak bisa membebani subjek pajak dan mengurangi daya saingnya. Jadi, kebijakan ini bagaikan pedang bermata dua!

Potensi dan Tantangan Penerapan Pajak Daerah

Pajak daerah, cuan-nya daerah! Tapi, jalan menuju PAD yang gemilang tak selalu mulus. Ada potensi besar yang menunggu untuk digali, tapi juga tantangan yang perlu dihadapi dengan strategi jitu. Yuk, kita kupas tuntas!

Potensi Penerimaan Pajak Daerah di Masa Mendatang

Bayangkan, Indonesia dengan potensi ekonomi yang luar biasa! Pertumbuhan ekonomi, investasi yang meningkat, dan perluasan sektor usaha akan berdampak positif pada penerimaan pajak daerah. Misalnya, berkembangnya sektor pariwisata di Bali akan meningkatkan penerimaan pajak hotel dan restoran secara signifikan. Begitu pula dengan peningkatan jumlah kendaraan bermotor di kota-kota besar akan mendongkrak penerimaan pajak kendaraan bermotor. Potensi ini sangat besar, asalkan dikelola dengan baik!

Tantangan Penerapan Pajak Daerah di Indonesia

Eits, jangan senang dulu! Penerapan pajak daerah di Indonesia masih menghadapi berbagai tantangan. Salah satunya adalah rendahnya kesadaran wajib pajak. Banyak yang masih belum paham betul tentang kewajiban perpajakan mereka, atau bahkan sengaja menghindari pajak. Selain itu, sistem administrasi perpajakan yang belum sepenuhnya terintegrasi dan keterbatasan sumber daya manusia yang terampil di bidang perpajakan juga menjadi kendala. Belum lagi, adanya praktik korupsi yang dapat menghambat optimalisasi penerimaan pajak.

Strategi Peningkatan Kepatuhan Wajib Pajak Daerah

Nah, untuk mengatasi tantangan tersebut, perlu strategi jitu. Salah satu yang penting adalah sosialisasi dan edukasi perpajakan yang masif dan mudah dipahami. Bayangkan, kampanye pajak yang kreatif dan menarik, bukan yang kaku dan membosankan! Selain itu, penerapan sistem perpajakan yang sederhana dan transparan, serta peningkatan kualitas pelayanan kepada wajib pajak juga sangat krusial. Jangan lupa, penegakan hukum yang tegas juga perlu diterapkan agar efek jera bagi wajib pajak nakal terasa!

Peran Teknologi dalam Optimalisasi Penerimaan Pajak Daerah

Zaman now, teknologi adalah kunci! Penerapan teknologi informasi dan komunikasi (TIK) dapat meningkatkan efisiensi dan efektivitas administrasi perpajakan. Bayangkan, sistem online untuk pembayaran pajak, e-billing, dan sistem pelaporan pajak berbasis digital. Hal ini akan mempermudah wajib pajak dan meminimalisir potensi manipulasi data. Sistem berbasis data analitik juga dapat membantu pemerintah daerah dalam mengidentifikasi potensi pajak yang belum tergali dan mengoptimalkan target penerimaan.

Dampak Positif dan Negatif Kebijakan Pajak Daerah Tertentu

Setiap kebijakan pajak daerah pasti punya dampak positif dan negatif. Misalnya, kenaikan pajak kendaraan bermotor bisa meningkatkan penerimaan daerah, tapi bisa juga membebani masyarakat. Sebaliknya, pengurangan pajak restoran bisa mendorong pertumbuhan sektor pariwisata, tapi bisa juga mengurangi penerimaan daerah. Oleh karena itu, pemerintah daerah perlu melakukan kajian yang komprehensif sebelum menerapkan kebijakan pajak daerah tertentu, dengan mempertimbangkan dampaknya terhadap perekonomian daerah dan kesejahteraan masyarakat.

Regulasi dan Perundang-undangan Pajak Daerah

Wih, ngomongin pajak daerah, ternyata nggak sembarangan lho! Ada aturan mainnya yang super ketat. Bayangin aja, kalau nggak ada aturan, bisa-bisa kacau balau keuangan daerah. Nah, ini dia regulasi dan perundang-undangannya yang bikin kepala agak puyeng (tapi harus dipahami).

Peraturan Perundang-undangan yang Mengatur Pajak Daerah

Aturan main pajak daerah ini nggak cuma satu dua, banyak banget! Mulai dari Undang-Undang sampai Peraturan Daerah. Bayangin kayak puzzle raksasa yang harus dirakit biar semuanya nyambung dan nggak ada yang bolong. Susahnya? Iya, agak susah. Tapi, penting banget buat kejelasan dan keadilan.

- Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah (sebelumnya UU 32 tahun 2004) menjadi landasan utama. Ini kayak konstitusi-nya pajak daerah.

- Peraturan Pemerintah (PP) sebagai turunan dari UU, lebih detail lagi ngatur teknisnya. Kayak petunjuk penggunaan puzzle-nya.

- Peraturan Daerah (Perda) yang disesuaikan dengan kondisi daerah masing-masing. Ini kayak kreasi tambahan biar puzzle-nya lebih unik dan sesuai dengan daerahnya.

Perubahan Terbaru dalam Regulasi Pajak Daerah

Regulasi pajak daerah itu dinamis banget, kayak tren fashion. Selalu ada update-nya. Perubahan ini biasanya bertujuan untuk meningkatkan efisiensi dan efektivitas pengumpulan pajak, serta menyesuaikan dengan perkembangan zaman dan kebutuhan daerah.

Contohnya, mungkin ada perubahan tarif pajak, penambahan jenis pajak baru, atau penyederhanaan prosedur administrasi. Bayangin kayak upgrade sistem operasi handphone, biar makin canggih dan lancar.

Proses Pembuatan Peraturan Daerah yang Berkaitan dengan Pajak

Nah, bikin Perda pajak itu nggak asal comot lho! Ada tahapannya yang cukup panjang dan rumit, melibatkan banyak pihak. Mulai dari usulan, pembahasan, hingga pengesahan. Kayak bikin skripsi, tapi versi pemerintahan daerah.

- Usulan biasanya dari eksekutif (pemerintah daerah), tapi bisa juga dari legislatif (DPRD).

- Pembahasan dan pengkajian di legislatif, melibatkan banyak diskusi dan negosiasi.

- Pengesahan oleh kepala daerah (Gubernur/Bupati/Walikota).

- Pengundangan dan sosialisasi ke masyarakat.

Potensi Kesenjangan Hukum dalam Regulasi Pajak Daerah

Walaupun sudah ada aturan yang detail, tetap aja ada potensi kesenjangan hukum. Misalnya, interpretasi aturan yang berbeda antar daerah, atau kurangnya aturan yang spesifik untuk kasus-kasus tertentu. Ini kayak ada celah kecil di puzzle yang bisa bikin semuanya jadi berantakan.

Contohnya, perbedaan pemahaman tentang definisi objek pajak tertentu atau prosedur penagihan pajak yang belum jelas bisa menyebabkan ketidakpastian hukum.

Rekomendasi untuk Peningkatan Regulasi Pajak Daerah, Jenis-jenis pajak daerah apa saja?

Buat bikin regulasi pajak daerah makin joss, perlu beberapa peningkatan nih! Misalnya, harus lebih jelas, mudah dipahami, dan nggak bikin bingung. Selain itu, perlu ada sinkronisasi aturan antar daerah biar nggak ada perbedaan interpretasi yang bikin masalah.

- Penyederhanaan prosedur administrasi pajak.

- Sosialisasi dan edukasi yang lebih masif kepada wajib pajak.

- Peningkatan kapasitas aparatur pemerintah daerah dalam pengelolaan pajak.

- Pemanfaatan teknologi informasi untuk mempermudah akses informasi dan administrasi pajak.

Kesimpulannya, memahami jenis-jenis pajak daerah bukan sekadar kewajiban, melainkan juga sebuah kesempatan. Kesempatan untuk berkontribusi langsung dalam pembangunan daerah, kesempatan untuk mengawasi penggunaan dana publik, dan kesempatan untuk menciptakan lingkungan hidup yang lebih baik. Mari kita jadikan pemahaman kita tentang pajak daerah sebagai langkah nyata dalam membangun Indonesia yang lebih maju dan sejahtera. Dengan kesadaran dan kepatuhan yang tinggi, kita bersama-sama dapat mewujudkan cita-cita pembangunan daerah yang berkelanjutan.